El día de hoy, te voy a hablar sobre una de las razones de solvencia a corto plazo más conocidas y que suelen ser más utilizadas, es decir, te voy a hablar sobre la razón circulante. Asimismo, en el artículo vas a poder aprender a calcularla.

Espero que te sea de utilidad.

¿Qué son las razones de liquidez o solvencia a corto plazo según autores?

Según Stephen A. Ross, Randolph W. Westerfield, Jeffrey Jaffe y Bradford D. Jordan

«En concordancia con su nombre, las razones de solvencia a corto plazo, como grupo, tienen la finalidad de proporcionar información sobre la liquidez de una empresa, por lo que algunas veces se denominan medidas de liquidez. El punto de interés principal es la capacidad de la empresa para pagar sus cuentas en el corto plazo sin presiones excesivas» (2021, p. 49).

Stephen A. Ross

Definición según Francisco Javier Calleja Bernal

«Rapidez con la que los activos circulantes pueden convertirse en dinero» (2017, p.59).

Francisco Javier Calleja Bernal

Razones de liquidez

Como se puede percibir a partir de las definiciones anteriores, se puede decir que, a través de los indicadores de liquidez (razones), somos capaces de determinar la capacidad que tiene una empresa para cubrir las obligaciones que se tienen a corto plazo.

En pocas palabras, nos sirven para conocer la facilidad o dificultad que una empresa tiene para cubrir sus pasivos a corto plazo.

Por lo tanto, mientras más alto sea el cociente, mayores serán las posibilidades para cancelar (cubrir) las deudas a corto plazo. Esto nos sirve mucho debido a que podemos conocer cómo se encuentra la liquidez de la empresa.

Algunas de las razones de liquidez más comunes son las siguientes:

- Razón corriente o circulante.

- Razón rápida o prueba de ácido.

- Capital de trabajo.

Por supuesto, en el artículo de hoy me voy a centrar únicamente en la razón circulante.

¿Qué es una razón financiera?

En primer lugar, la razón circulante es una razón financiera a la cual se le puso un nombre. En segundo lugar, una razón financiera es una razón. ¿Estás de acuerdo? Bueno, si quieres comprender lo que es una razón circulante, primero tienes que asegurarte de que entiendes lo que es una razón.

¿Qué es una razón?

En pocas palabras, una razón es el resultado o cociente de una división y déjame que te diga que la has estado usando desde la primaria. Por ejemplo, imagina que quieres hacer una reunión con 4 de tus mejores amigos. Ahora bien, imagina que les da hambre y piden una sola pizza. Si la pizza tiene 8 rebanadas, ¿Cuántas rebanadas le toca a cada persona?

La respuesta es 2, ¿Cierto? ¿Cómo llegaste a ese resultado? Lo más probable es que me digas que dividiste 8 (rebanadas) entre 4 (personas). Bueno, el 2 es tu resultado, cociente o tu razón.

¿Cómo se interpreta?

Si quisiéramos interpretar el resultado obtenido, podríamos decir que a cada persona le va a tocar 2 rebanadas de pizza. Lo ves, ya sabías interpretar una razón, sólo que no sabías que lo estabas haciendo.

Ahora, en lugar de las rebanadas de pizza tienes el activo circulante y en lugar de personas tienes el pasivo circulante.

Si lo deseas, a continuación te voy a dejar un artículo que hice especialmente sobre las razones. Posiblemente te ayude a entenderlo mejor.

¿Qué es la razón circulante?

Jonathan Berk, en su libro nos menciona que: «Es frecuente que los acreedores comparen el activo circulante de una empresa con su pasivo circulante, a fin de evaluar si tiene suficiente capital de trabajo para satisfacer sus necesidades de corto plazo».

Como puedes ver, la razón circulante, al ser una de las razones de liquidez (solvencia de corto plazo), mide la capacidad que tiene una empresa para cumplir sus obligaciones a corto plazo, es decir, que vencen en el plazo de un año.

Por lo tanto, la razón circulante nos sirve para conocer si una empresa cuenta con los recursos para cubrir los compromisos de pago de los próximos 12 meses.

La razón circulante hace una relación entre el total de activos circulantes frente al total de pasivos circulantes. Como ya dije, nos indica la salud financiera de una empresa y cómo puede maximizar la liquidez de sus activos circulantes para saldar sus deudas y cuentas por pagar.

Nota: No olvides que puede haber muchas razones financieras, pero al final de cuentas, todas son razones. Por lo cual, lo único que cambia son los datos que se toman para hacer la división (dividendo y divisor). En este caso se toma en cuenta al activo circulante y al pasivo circulante.

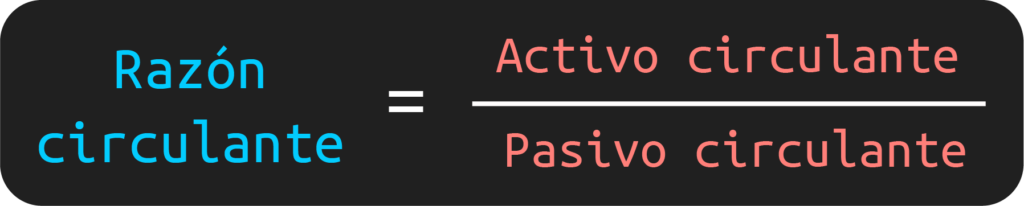

Fórmula para calcular la razón circulante

Más que una fórmula, es una razón y al ser una razón, podemos decir que es el resultado o cociente de una división. En este caso, la división considera el total de activos circulantes frente al total de pasivos circulantes, por lo cual, queda de la siguiente forma:

Activo circulante

Según Bernal, los activos circulantes son el dinero en cualquiera de sus formas, así como aquellas propiedades de la entidad a las cuales normalmente les sucederá (en un año o menos) alguna de estas tres situaciones:

- Podremos convertirlo en dinero.

- Serán vendidas.

- Serán consumidas.

Ejemplos de activo circulante

- Dinero en efectivo (caja).

- Dinero depositado en el banco (bancos).

- Inversiones en valores.

- Cuentas por cobrar (clientes y deudores)

- Documentos por cobrar (pagarés y letras de cambio)

- Mercancías.

- Pagos anticipados.

Pasivo circulante

El pasivo circulante, podemos entenderlo como aquellas obligaciones que posee una empresa con vencimiento a un año o menos, contado a partir de la fecha del balance. Cabe resaltar que algunos autores lo llaman circulante, flotante o exigible.

Ejemplos de pasivo circulante

- Cuentas por pagar (proveedores y acreedores).

- Documentos por pagar (letras de cambio y pagarés).

- Préstamos bancarios.

- Impuestos por pagar.

- Certificados bursátiles.

- Cobros anticipados.

¿Cómo se interpreta el resultado de la razón circulante?

Realmente me gustaría que entres al artículo que te recomendé antes, ya que puede ayudarte a comprender mejor lo que es una razón y como consecuencia, podrás interpretar mejor las razones financieras.

Ahora bien, te voy a poner un ejemplo y vamos a interpretar el resultado.

Ejemplo de razón circulante

Ya que puse el ejemplo de la pizza, voy a utilizar los mismos número. El activo circulante es de 8 y el pasivo circulante es de 4. Bueno, el cociente es igual a 2. ¿Cierto? Después de todo, sólo tenemos que dividir 8 entre 4.

Entonces, ya tenemos que el resultado es 2, pero ¿Qué significa el 2?

El 2 representa la cantidad de unidades de antecedente (dividendo) por cada unidad de consecuente (divisor). Si regresamos a las pizzas, tenemos que el antecedente son las rebanadas de pizza y el consecuente son las personas. Por lo cual, si hacemos la interpretación nos queda que hay 2 unidades de antecedente (rebanadas) por cada unidad de consecuente (persona).

Es decir, por cada 2 rebanadas hay una persona. En otras palabras, a cada persona le tocan 2 rebanadas.

Ahora vamos a hacer lo mismo, pero pensando lo siguiente:

- Antecedente = activo circulante.

- Consecuente = pasivo circulante.

Entonces, por cada 2 unidades de antecedente (activo circulante), hay 1 unidad de consecuente (pasivo circulante). Vamos a pensarlo en dólares:

Por cada 2 dólares que se tienen de activo circulante, se tiene 1 dólar de pasivo circulante. ¿Qué significa eso? Piensa en lo siguiente. Imagina que me debes $1 dólar y tienes en tus manos $2 dólares.

¿Qué pasa? Bueno, puedes ocupar $1 dólar para pagarme y aún así vas a tener $1 dólar para ocuparlo como tú quieras. Después de todo, tienes el dinero para cumplir con tu obligación conmigo y te sobra dinero.

Ahora ya sólo tienes que jugar con los valores que tú quieras, pero ya puedes darle una interpretación a los valores que obtengas.

¿Por qué tiene que ser mayor que 1 el resultado de la razón circulante?

Vas a poder encontrar en muchos lugares que el resultado que obtengas en la razón circulante tiene que ser mayor que 1, lo cual significa que se tienen los recursos suficientes. ¿Por qué es así?

Con lo visto en el artículo ya tienes las bases suficientes para poder dar una respuesta. Bueno, vamos a jugar con los valores. Supongamos lo siguiente:

- Activo circulante = 10.

- Pasivo circulante = 10.

El resultado de la división es 1, ¿Verdad? Bueno, vamos a interpretar el resultado:

Tenemos una unidad de antecedente (activo circulante) por cada unidad de consecuente (pasivo circulante). Por lo cual, por cada dólar que tenemos de activo circulante, tenemos un dólar de pasivo circulante.

En otras palabras, si tienes un dólar, pero debes un dólar, ¿Cuánto te queda? No te queda nada, pero al menos pudiste pagar tu deuda.

Es gracias a esto que se dice que la razón circulante tiene que ser mayor que 1, ya que si fuese menor que 1, entonces, ya no podrías cubrir tu deuda a corto plazo con tus activos a corto plazo.

¿Qué significa que el resultado sea menor que 1 en el activo circulante?

Bueno, creo que ya te otorgué la respuesta anteriormente, pero te recomiendo que juegues con los valores de activo circulante y pasivo circulante para que puedas ir practicando tu interpretación. Por supuesto, si el resultado es menor a 1, entonces, por consiguiente, quiere decir que no cuentas con los recursos suficientes y se tienen que tomar medidas para no tener problemas al momento de pagar.

Por otra parte, tienes que entender que entre mayor sea el activo circulante con respecto al pasivo circulante, la empresa tendrá mayor posibilidad de enfrentar sus obligaciones al corto plazo.

Asimismo, tener una buena liquidez, puede ayudar a conseguir préstamos (de ser necesario) para poder financiarse en el futuro.

Ejercicios resueltos de razón circulante

Como dije anteriormente, es un indicador financiero que se utiliza para evaluar la capacidad de una empresa para pagar sus obligaciones a corto plazo. A continuación, te presento algunos ejercicios resueltos de razón circulante:

Ejercicio 1 de razón circulante

La empresa XYZ tiene un activo circulante de $200,000 y un pasivo circulante de $100,000. Calcula la razón circulante.

Solución

- RC= Activo circulante / Pasivo circulante

- RC = $200,000 / $100,000

- RC = 2

Interpretación:

La razón circulante de 2 indica que la empresa XYZ tiene $2 en activos circulantes por cada $1 en pasivos circulantes. Esto significa que la empresa tiene suficiente liquidez para cumplir con sus obligaciones a corto plazo.

Ejercicio 2 de razón circulante

La empresa ABC tiene un activo circulante de $150,000 y un pasivo circulante de $200,000. Calcula la razón circulante.

Solución del ejercicio 2

- RC= Activo circulante / Pasivo circulante

- RC = $150,000 / $200,000

- Razón circulante = 0.75

Interpretación del ejercicio 2

La razón circulante de 0.75 indica que la empresa ABC tiene $0.75 en activos circulantes por cada $1 en pasivos circulantes. Esto significa que la empresa puede tener dificultades para cumplir con sus obligaciones a corto plazo.

Ejercicio 3 de razón circulante

La empresa A y la empresa B tienen los siguientes activos y pasivos circulantes:

Empresa A:

- Activos circulantes: $200,000

- Pasivos circulantes: $50,000

Empresa B:

- Activos circulantes: $300,000

- Pasivos circulantes: $100,000

¿Cuál empresa tiene una mejor razón circulante?

Solución del ejercicio 3

Primero, se calculará la razón circulante para cada empresa:

Empresa A:

- RC de la empresa A = Activos circulantes / Pasivos circulantes

- = $200,000 / $50,000

- = 4

Empresa B:

- RC de la empresa B = Activos circulantes / Pasivos circulantes

- = $300,000 / $100,000

- = 3

Interpretación del ejercicio 3

La empresa A tiene una razón circulante de 4, lo que significa que tiene cuatro veces más activos circulantes que pasivos circulantes. Por otro lado, la empresa B tiene una razón circulante de 3, lo que significa que tiene tres veces más activos circulantes que pasivos circulantes.

En términos generales, una razón circulante mayor a 1 indica que una empresa tiene suficientes activos circulantes para cubrir sus obligaciones a corto plazo, mientras que una razón circulante menor a 1 puede ser una señal de que la empresa podría tener dificultades para pagar sus deudas a corto plazo.

En este caso, la empresa A tiene una mejor razón circulante que la empresa B, lo que indica que tiene una mayor capacidad para pagar sus deudas a corto plazo. Esto podría ser visto como una señal positiva por los inversores y los prestamistas.

Aunque, es importante destacar que se tienen que tomar en cuenta muchas más razones financieras para poder dar un diagnóstico más certero.

Ejercicio 4

Supongamos que una empresa tiene los siguientes datos para el año 2023:

- Inventario: $100,000

- Cuentas por cobrar: $50,000

- Cuentas por pagar: $25,000

Para calcular la razón circulante, primero necesitamos calcular los activos circulantes y los pasivos circulantes. Los activos circulantes incluyen el inventario y las cuentas por cobrar, mientras que los pasivos circulantes incluyen las cuentas por pagar.

Activo circulante:

- Activos circulantes = Inventario inicial + Cuentas por cobrar

- Activos circulantes = $100,000 + $50,000

- Activos circulantes = $150,000

Pasivo circulante:

- Pasivos circulantes = Cuentas por pagar

- Pasivos circulantes = $25,000

Ahora podemos calcular la razón circulante:

- RC = Activos circulantes / Pasivos circulantes

- RC = $150,000 / $25,000

- Razón circulante = 6

Esto significa que por cada dólar (peso) de pasivos circulantes, la empresa tiene $6 de activos circulantes. Una razón circulante de 6 podría ser considerada excelente ya que indica que la empresa tiene suficientes activos circulantes para cubrir sus pasivos circulantes.

Aunque una razón circulante alta es generalmente considerada como una señal de solvencia y liquidez, también puede indicar que una empresa tiene una cantidad excesiva de efectivo o inventario en comparación con sus pasivos circulantes.

Esto puede llegar a ser una desventaja ya que tener demasiados activos circulantes puede significar que una empresa está perdiendo oportunidades de inversión rentables en otros proyectos o activos a largo plazo.