Como propietario de una empresa, uno de los aspectos críticos a los que debe prestar atención es la gestión financiera, especialmente las ventas y las deudas de sus clientes. Para gestionar este proceso de forma eficaz, es esencial apoyarse en indicadores financieros como la rotación de cartera, que mide el tiempo que tarda una empresa en convertir las cuentas por cobrar en efectivo.

De este modo, las empresas pueden hacer un seguimiento del tiempo que tardan en cobrar las deudas. En este artículo, te voy a hablar sobre el concepto de rotación de cartera, su interpretación y la forma en que se calcula.

¿Qué es la cartera en contabilidad?

Antes de explicarte lo que es la rotación de cartera, considero que puede ser de utilidad entender lo que es la cartera, al menos en contabilidad. El término se refiere a las deudas que los clientes adquieren de una empresa como resultado de la compra de bienes o servicios, que pueden ser pagados en efectivo o a crédito.

¿Qué es la rotación de cartera?

¿Ha oído hablar alguna vez de las cuentas por cobrar? Es el dinero que la gente debe a una empresa cuando compra algo pero aún no lo ha pagado. Por ejemplo, supongamos que compras un nuevo teléfono, pero decides que no lo vas a pagar de contado, sino que la empresa te lo otorga a crédito. Eso es una cuenta por cobrar para la empresa.

Ahora bien, la razón de rotación de cartera es una forma que tienen las empresas de calcular la rapidez con la que son capaces de recuperar el dinero de las personas que les deben dinero. Es algo así como contar cuántas veces vende juguetes una juguetería en un día o una semana.

Por ende, la rotación de cartera es una de las muchas razones financieras que nos ayuda a conocer la salud financiera de una empresa (organización).

Cabe destacar que una empresa que cobra sus deudas de forma eficiente, asegura los fondos necesarios para alcanzar sus objetivos sin recurrir a préstamos o financiación de terceros. Además, garantiza una estabilidad financiera adecuada y mayores posibilidades de supervivencia en el mercado.

¿Cómo calcular la rotación de cartera?

Para calcular el ratio de rotación de cartera, necesitamos saber dos cosas: las ventas a crédito y las cuentas por cobrar.

- Las ventas a crédito son las ventas realizadas por la empresa en las que el cliente no paga de inmediato. En su lugar, el cliente pagará más tarde y existe la posibilidad de que lo haga en pagos.

- Las cuentas por cobrar es la cantidad de dinero que la gente (clientes) le debe a la empresa.

Para obtener el ratio de rotación de cartera, tenemos que dividir las ventas a crédito entre las cuentas por cobrar. Esto nos da un número que muestra la rapidez con la que la empresa recupera el dinero de los clientes que no han pagado de inmediato.

Pasos para calcular la razón de rotación de cartera?

Para calcular la Rotación de Cartera, es necesario seguir los siguientes pasos:

- Determinar el total de ventas realizadas a crédito durante un periodo concreto.

- Calcular el saldo promedio de las cuentas por cobrar durante el mismo periodo. Para ello, suma los saldos inicial y final de las cuentas por cobrar y divídelo por dos.

- Divida las ventas realizadas a crédito entre el saldo promedio de las cuentas por cobrar para obtener el ratio.

- Divida el número de días de un año (360) por el ratio para determinar el número promedio de días que tarda una empresa en cobrar sus deudas. Por supuesto, como verás en los ejemplos resueltos, no siempre se divide por 360.

NOTA: Si una empresa no dispone de las cifras de ventas a crédito, podemos utilizar en su lugar las ventas totales. Y para calcular las cuentas por cobrar, sumamos la cantidad de dinero que se debe al principio y al final del periodo, y luego lo dividimos por dos o por la media de los últimos doce meses.

Ejemplos resueltos de rotación de cartera

A continuación, te voy a poner algunos ejemplos de la razón de rotación de cartera para que puedas aprender mejor. Espero que te sean de utilidad.

Ejemplo 1 de rotación de cartera

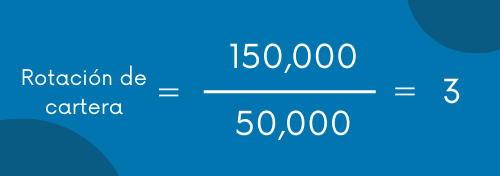

La empresa XYZ realizó en el año 2022 ventas a crédito por $150,000 y sus cuentas por cobrar promedio equivalen a $50,000. ¿Cuál es la razón de rotación de cartera de la empresa?

Por cierto, el valor o la cifra de las cuentas por cobrar las puedes obtener del balance general y las ventas del estado de resultados. Si no encuentras las ventas a crédito, entonces puedes utilizar el valor de las ventas totales.

Ahora bien, para resolver el ejemplo anterior, es muy sencillo, lo único que hay que hacer es lo siguiente:

¿Cómo se interpreta el resultado de la razón de rotación de cartera?

Bueno, la rotación de cartera obtenida en el ejemplo anterior es igual a 3. ¿Cierto? ($150,000 / $50,000) = 3. Esto significa que la empresa cobró sus cuentas por cobrar tres veces en el año 2022.

Ahora bien, podemos obtener el resultado para saber cada cuántos días la empresa cobra sus cuentas por cobrar. Lo único que hay que hacer es lo siguiente:

¿Qué significa el 120? Quiere decir que a la empresa le tomará 120 días en recuperar su cartera. Es decir, tardará 120 días en cobrar sus cuentas por cobrar. Por cierto, como puedes ver, la empresa sí recupera su cartera 3 veces al año. Puedes multiplicar 120 por 3 y te sale un resultado de 360.

¿Por qué 360? Por estamos usando un año comercial y un año comercial tiene 360 días, en lugar de 365.

Ejemplo 2

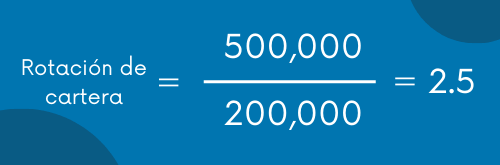

La empresa ABC realizó en el último trimestre ventas a crédito por $500,000 y sus cuentas por cobrar promedio equivalen a $200,000. ¿Cuál es la razón de rotación de cartera de la empresa?

¿Cómo se resuelve?

La razón de rotación de cartera de la empresa ABC es de 2.5 veces ($500,000 / $200,000).

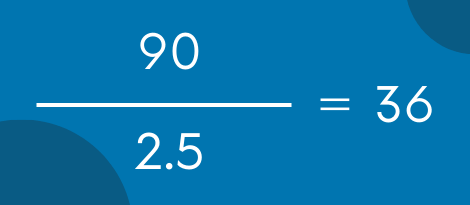

Esto significa que la empresa cobró sus cuentas por cobrar 2.5 veces durante el último trimestre. Ahora, vamos a sacar el resultado en días. ¿Tenemos que dividir 360/2.5? En el ejemplo anterior estábamos tomando un periodo de un año y por ende, usamos el valor de un año comercial (360).

Sin embargo, ahora estamos usando el periodo trimestral. Por lo cual, vamos a hacer lo siguiente:

Por lo tanto, a la empresa ABC le tomará 36 días en recuperar su cartera.

Ejercicio 3 de rotación de cartera

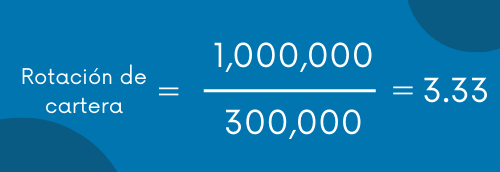

La empresa XYZ realizó en el último semestre ventas a crédito por $1,000,000 y sus cuentas por cobrar promedio equivalen a $300,000. ¿Cuál es la razón de rotación de cartera de la empresa?

¿Cómo se resuelve el problema?

La razón de rotación de cartera de la empresa XYZ es de 3.33 veces ($1,000,000 / $300,000).

¿Cómo se interpreta la razón de rotación de cartera obtenida?

Significa que la empresa cobró sus cuentas por cobrar 3.33 veces durante el último semestre.

¿Cuál es el resultado en días?

Ejercicio 4

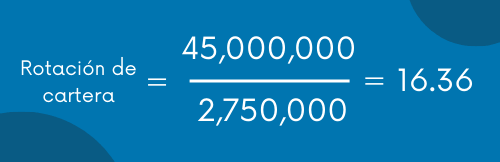

La empresa X realizó en el 2022 ventas a crédito por $45,000,000. Al inicio del año, la empresa tenía un saldo en cartera de $2,000,000 y al finalizar el año su saldo en cartera era de $3,500,000. ¿Cuál es la razón de rotación de cartera de la empresa X en el 2022?

¿Cómo se resuelve el problema anterior?

Lo que tenemos que hacer primero es obtener el promedio de las cuentas por cobrar. El promedio del saldo en cartera durante el año 2022 es de $2,750,000. ¿Por qué? Sólo se tiene que sacar el promedio, utilizando el saldo inicial y el saldo final. Por ende, sólo se tiene que hacer lo siguiente:

($2,000,000 + $3,500,000) / 2.

Por lo tanto, obtenemos como resultado 2,750,000. Ahora ya podemos pasar a calcular la rotación de cartera de la empresa X.

La razón de rotación de cartera de la empresa X en el 2022 es de 16.36 veces ($45,000,000 / $2,750,000).

¿Cómo podemos interpretar el índice de rotación de cartera?

Significa que la empresa cobró sus cuentas por cobrar 16.36 veces durante el año 2022.

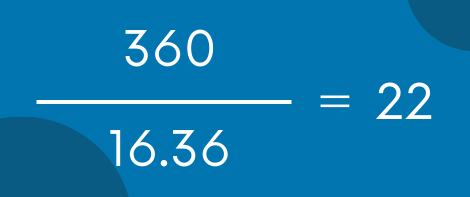

¿Cómo obtener el resultado en días? Como ya sabes, vamos a hacer lo siguiente:

Por lo tanto, a la empresa X le tomará 22 días en recuperar su cartera.

¿Qué significa tener un índice de rotación de cartera excesivamente grande?

El período de financiación se refiere al plazo que una empresa le otorga a sus clientes para pagar las cuentas por cobrar. Si este período es excesivamente largo, puede tener un impacto negativo en la liquidez de la empresa, ya que los ingresos por ventas no estarán disponibles en efectivo hasta que los clientes paguen sus deudas.

Esto significa que la empresa puede tener dificultades para hacer frente a sus propias obligaciones de pago, incluyendo el pago a proveedores, el pago de préstamos o la inversión en nuevas oportunidades de negocio.

Además, un período de financiación largo también puede aumentar el riesgo de incobrabilidad, ya que cuanto más tiempo se extiende el plazo de pago, mayor es la probabilidad de que los clientes no paguen sus deudas. Si esto sucede, la empresa tendría que destinar recursos adicionales a la recuperación de las cuentas por cobrar, lo que podría afectar aún más su liquidez y su capacidad para cumplir con sus obligaciones.

Por lo tanto, si tenemos un índice de rotación de cartera muy grande, puede llegar a ser perjudicial para una empresa y su liquidez. Así pues, es importante que las empresas establezcan políticas de crédito y plazos de pago adecuados para equilibrar la necesidad de vender a crédito con la necesidad de mantener una buena salud financiera y responder a las obligaciones de pago.

¿Qué es una razón financiera?

Las razones financieras son herramientas esenciales utilizadas por las empresas y los inversores para analizar e interpretar la información financiera. Estos indicadores ayudan a medir el rendimiento, la rentabilidad, la liquidez y la salud financiera general de una empresa. Si deseas aprender a interpretar una razón financiera, pulsa en el siguiente botón: